Das Wichtigste zur Verbraucherinsolvenz

Die Verbraucherinsolvenz ist laut Definition ein vereinfachtes Insolvenzverfahren, das Privatpersonen offen steht, um ihre Schulden zu regulieren. Das Verfahren wird umgangssprachlich auch Privatinsolvenz genannt.

Ziel des Verfahrens ist die Restschuldbefreiung für den verschuldeten Verbraucher und eine gleichmäßige Befriedigung seiner Gläubiger.

Für Schuldner, die ihren Insolvenzantrag ab dem 1.10.2020 gestellt haben, dauert das Insolvenzverfahren regulär nur noch drei Jahre und nicht mehr sechs.

Inhalt

Kurz & Knapp im Video: Restschuldbefreiung nach nur drei Jahren

Verbraucherinsolvenz – geregelte Entschuldung für Privatpersonen

Hoch verschuldete Menschen, die es nicht schaffen, sich allein aus der Schuldenfalle zu befreien, können unter bestimmten Voraussetzungen die Verbraucherinsolvenz beantragen.

Dieses vereinfachte Insolvenzverfahren bietet ihnen die Möglichkeit, sich innerhalb von drei Jahren aus der Schuldenfalle zu befreien, und zwar auch dann, wenn noch nicht alle Schulden abbezahlt wurden. Mit der gerichtlich erteilten Restschuldbefreiung gibt der Gesetzgeber Menschen die Chance, wieder in ein normales, schuldenfreies Leben zurückzukehren.

Voraussetzung dafür, dass das Gericht die Privatinsolvenz eröffnet, ist die Zahlungsunfähigkeit des Schuldners. § 17 Abs. 2 Insolvenzordnung (InsO) definiert diesen Begriff wie folgt:

Der Schuldner ist zahlungsunfähig, wenn er nicht in der Lage ist, die fälligen Zahlungspflichten zu erfüllen. Zahlungsunfähigkeit ist in der Regel anzunehmen, wenn der Schuldner seine Zahlungen eingestellt hat.

Ob jemand zahlungsunfähig ist, richtet sich dabei nicht nach der Höhe der Schulden, sondern allein danach, ob der Schuldner bereits fällige Forderungen bezahlen kann oder nicht.

Restschuldbefreiung schon nach drei Jahren für Verfahren, die ab dem 1.10.2020 beantragt wurden

Der Gesetzgeber hat ein dreijähriges Restschuldbefreiungsverfahren für Verbraucher eingeführt. Damit dauert die Verbraucherinsolvenz mit anschließender Restschuldbefreiung generell nur noch drei Jahre – statt wie bisher sechs Jahre. Voraussetzung ist nur, dass der Verbraucher seine Privatinsolvenz ab dem 1.10.2020 angemeldet hat. Diese Gesetzesänderung beruht auf der Umsetzung einer EU-Richtlinie in deutsches Recht.

Diese Insolvenzrechtsreform, die seit dem 1.10.2020 gilt, bringt insbesondere diese Neuerungen mit sich:

- Restschuldbefreiung erfolgt bereits nach drei Jahren, wenn der Schuldner ab dem 1.10.2020 Verbraucherinsolvenz anmeldet und all seine Obliegenheiten erfüllt.

- Neu in Bezug auf diese Obliegenheiten ist, dass Schuldner nicht nur Erbschaften herausgeben müssen, sondern auch Schenkungen zur Hälfte und Lotteriegewinne.

- Wer die Verbraucherinsolvenz mit Restschuldbefreiung wiederholen möchte, muss 11 Jahre warten. Das Verfahren dauert in diesem Fall fünf Jahre.

- Verbraucherinsolvenzverfahren, die ab dem 17.12.2019 angemeldet wurden, werden monatsweise verkürzt. Die genaue Dauer können Sie folgenden Tabelle entnehmen.

Wer darf einen Verbraucherinsolvenzantrag stellen?

Laut § 304 Abs. 1 Insolvenzordnung (InsO) dürfen nur natürliche Personen die Verbraucherinsolvenz anmelden, sprich Menschen bzw. Verbraucher. So haben z. B. Arbeitnehmer, Geringverdienende, Rentner, aber auch Bezieher von Arbeitslosengeld 1 und 2 die Möglichkeit, ihre Verschuldung im Wege der privaten Insolvenz loszuwerden.

Unternehmen, selbstständig berufstätige Personen und Freiberufler hingegen müssen das Verfahren der Regelinsolvenz durchlaufen.

Ehemalige Selbstständige können statt der Regelinsolvenz die Verbraucherinsolvenz beantragen, wenn ihre Vermögensverhältnisse überschaubar sind. Laut § 304 InsO ist das immer dann der Fall, wenn sie …

- weniger als 20 Gläubiger haben und

- keine offenen Forderungen aus Arbeitsverhältnissen bestehen (Löhne, Krankenkasse, etc.).

Verbraucherinsolvenz: Ablauf der Privatinsolvenz – Wie funktioniert das Verfahren?

Ähnlich wie die Regelinsolvenz unterliegt auch das Verbraucherinsolvenzverfahren einem festen Ablauf, der gesetzlich vorgeschrieben ist.

Eine der wichtigsten Regeln in diesem Zusammenhang ist, dass der Verbraucher erst außergerichtlich versuchen muss, seine Schulden zu bereinigen. Das heißt, er muss den Gläubigern einen Vorschlag unterbreiten, wie er seine Schulden bezahlen möchte. An dieser Einigung muss eine anerkannte Schuldnerberatungsstelle oder ein Anwalt mitwirken.

Hierfür wird ein Schuldenbereinigungsplan erstellt. In diesem Plan wird detailliert festgelegt, wie und unter welchen Bedingungen der Schuldner die offenen Forderungen begleicht.

Nur wenn dieser Einigungsversuch mit den Gläubigern scheitert, kann der Verbraucher im Anschluss einen Antrag zur Verbraucherinsolvenz stellen. Hierfür muss er zusammen mit dem Antrag eine Bescheinigung der Schuldnerberatungsstelle über das Scheitern des außergerichtlichen Einigungsversuchs beim Insolvenzgericht vorlegen. Außerdem stellt der Verbraucher einen Antrag auf Restschuldbefreiung.

- Nach der Antragstellung versucht das Insolvenzgericht, eine Einigung mit den Gläubigern über die Schuldenbereinigung zu erzielen. Dieser Teil des Verfahrens wird auch gerichtliches Schuldenbereinigungsverfahren genannt.

- Erst wenn dieser zweite Versuch ebenfalls scheitert, beginnt das eigentliche Verfahren zur Verbraucherinsolvenz. Hierbei handelt es sich um ein vereinfachtes Insolvenzverfahren. In diesem werden die Schulden zunächst förmlich festgestellt. Sofern der insolvente Schuldner noch über pfändbares Vermögen verfügt, wird dieses eingezogen, verwertet – das heißt verkauft oder versteigert – und der Erlös an die Gläubiger verteilt.

- Mit Eröffnung der Verbraucherinsolvenz beginnt die sogenannte Wohlverhaltensphase. In dieser Zeit muss der Insolvenzschuldner den pfändbaren Teil seines Einkommens an einen Treuhänder abgeben. Dieser verteilt die Beträge einmal jährlich an die Gläubiger, um so deren Forderungen zu tilgen.

- Während der Wohlverhaltensphase im Anschluss der Verbraucherinsolvenz ist der Schuldner verpflichtet, einer angemessenen Erwerbstätigkeit nachzugehen oder sich um eine solche zu bemühen. Verletzt er diese Obliegenheit, so kann ihm die Restschuldbefreiung versagt werden.

- Außerdem muss der Schuldner in dieser Zeit wesentliche Änderungen zu seiner Vermögenssituation, seiner beruflichen Situation und seinem Wohnsitz unverzüglich dem Gericht und dem Treuhänder bzw. Insolvenzverwalter mitteilen.

Im Anschluss an die Wohlverhaltensphase erfolgt die Restschuldbefreiung des Schuldners per Gerichtsbeschluss. Diese kann auf Antrag eines Gläubigers oder des Treuhänders vom Gericht versagt werden, wenn der Schuldner seinen Pflichten nicht nachkommt.

Verbraucherinsolvenz: Welche Dauer ist bei diesem Verfahren üblich?

Verbraucher, die ab dem 1.10.2020 ihre Insolvenz beantragt haben, durchlaufen nur noch ein dreijähriges Verfahren bis zur Restschuldbefreiung.

Es kommt lediglich Zeit hinzu, die für die außergerichtlichen Verhandlungen mit den Gläubigern erforderlich ist.

Diese Verfahrensverkürzung auf nunmehr drei Jahre beruht auf einer Gesetzesänderung, welche rückwirkend zum 1.10.2020 in Kraft getreten ist. Die Dauer von drei Jahren ist nicht – wie bisher – an die Bedingung geknüpft, dass der Schuldner in dieser Zeit sämtliche Verfahrenskosten und 35 Prozent der Schulden begleicht.

Für Verbraucher, die die Verbraucherinsolvenz in dem Zeitraum zwischen 17.12.2019 und 30.09.2020 beantragt haben, verkürzt sich das Verfahren wie folgt:

| Insolvenzantrag gestellt am | Dauer der Wohlverhaltensphase / Abtretungsfrist |

|---|---|

| 17.12.2019 - 16.1.2020 | 5 Jahre und 7 Monate |

| 17.1.2020 - 16.2.2020 | 5 Jahre und 6 Monate |

| 17.2.2020 - 16.3.2020 | 5 Jahre und 5 Monate |

| 17.3.2020 - 16.4.2020 | 5 Jahre und 4 Monate |

| 17.4.2020 - 16.5.2020 | 5 Jahre und 3 Monate |

| 17.5.2020 - 16.6.2020 | 5 Jahre und 2 Monate |

| 17.6.2020 - 16.7.2020 | 5 Jahre und 1 Monat |

| 17.7.2020 - 16.8.2020 | 5 Jahre |

| 17.8.2020 - 16.9.2020 | 4 Jahre und 11 Monate |

| 17.9.2020 - 30.9.2020 | 4 Jahre und 10 Monate |

Im Video: Der Ablauf einer Privatinsolvenz

Verursacht die Verbraucherinsolvenz Kosten und wenn ja, wer bezahlt diese?

Im privaten Insolvenzverfahren fallen folgende Kosten an:

- Gerichtskosten

- Kosten für den Insolvenzverwalter bzw. Treuhänder (Vergütung und Auslagen)

- Anwaltskosten, sofern der Verbraucher einen Rechtsanwalt beauftragt

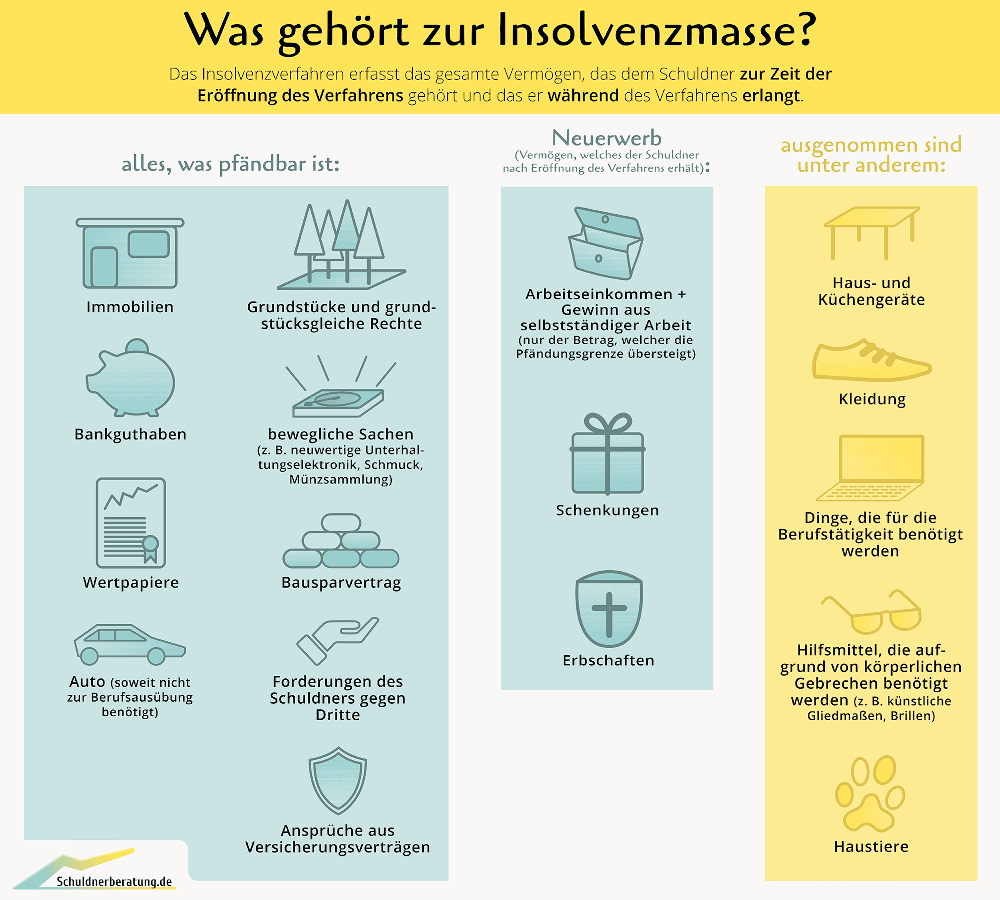

Diese Kosten muss der Schuldner bezahlen. Genauer gesagt werden diese aus der Insolvenzmasse beglichen. Hierunter ist das Vermögen zu verstehen, das der Schuldner vor Eröffnung des Verfahrens besaß und welches er während der Insolvenz erwirbt. Dabei wird jedoch nur das pfändbare Vermögen zugrunde gelegt.

Oft bleibt aber aufgrund des geringen Einkommens kaum noch etwas übrig, was beim Schuldner gepfändet werden kann. Wenn die Insolvenzmasse nicht ausreicht, um die Verfahrenskosten zu decken, kann der Verbraucher eine Stundung der Kosten beantragen.

Was darf ich während der Verbraucherinsolvenz behalten?

Genau wie bei der Zwangsvollstreckung muss dem Schuldner auch im Insolvenzverfahren ein gewisses Existenzminimum für den täglichen Lebensbedarf verbleiben. Aus diesem Grund fällt auch nur sein pfändbares Einkommen und Vermögen in die Insolvenzmasse.

Was dem Schuldner zum täglichen Leben verbleibt, richtet sich nach der Pfändungstabelle zu § 850c Zivilprozessordnung (ZPO). Diese legt genau fest, welchen Betrag der Schuldner behalten darf. Hierbei wird die Höhe seines Netto-Einkommens ebenso berücksichtigt wie möglicherweise bestehende Unterhaltspflichten. Sie möchten wissen, wie viel Geld Sie während der Verbraucherinsolvenz behalten dürfen? Nutzen Sie die kostenlose und unverbindliche Erstberatung auf Online-Schuldencheck **, um dies prüfen zu lassen.

Welche Gegenstände und sonstige Vermögenswerte der Schuldner während der Verbraucherinsolvenz herausgeben muss und welche er behalten darf, zeigt die folgende Infografik zur Insolvenzmasse.

Achtung! Aufgrund einer seit dem 1.1.2022 geltenden Gesetzesänderung hat sich der Pfändungsschutz verbessert. Laut § 811 Abs. 1 Nr. 1, Abs. 8 ZPO sind die in der rechten, gelben Spalte der Infografik aufgeführten Sachen auch dann unpfändbar, wenn eine andere Person, die mit dem Schuldner in einem gemeinsamen Haushalt zusammenlebt, diese Dinge benötigt.

Was müssen Schuldner während der Verbraucherinsolvenz beachten?

Während des Insolvenzverfahrens und auch während der Wohlverhaltensphase muss der Schuldner bestimmte Pflichten erfüllen. Zu den wichtigsten Obliegenheiten zählen:

- Offenlegung der Einkommens- und Vermögensverhältnisse

- Ausübung einer angemessenen Erwerbstätigkeit bzw. Bemühung um eine solche

- Herausgabe der Hälfte einer Erbschaft oder Schenkung sowie Lotteriegewinne und ähnliche Einnahmen aus Gewinnspielen in voller Höhe (während der Wohlverhaltensphase)

- Mitteilungspflicht zum Arbeitsplatz- und Wohnungswechsel

Verstoßen Sie gegen eine dieser Pflichten, kann Ihnen die Restschuldbefreiung versagt werden, sodass die Verbraucherinsolvenz scheitert. Das Verfahren kann aber auch dann scheitern, wenn der Schuldner …

- wegen einer Insolvenzstraftat verurteilt wird

- sein Vermögen verschwendet und damit die Gläubigerinteressen gefährdet

- mit falschen Angaben Sozialleistungen erschleicht

- Vermögen beiseiteschafft oder seine Vermögensverhältnisse verschleiert

Werde ich nach der Verbraucherinsolvenz von allen Schulden befreit?

Die Restschuldbefreiung gilt für alle Schulden, die zur Zeit der Insolvenzeröffnung bestanden. Hiervon ausgenommen sind z. B. Schulden aus vorsätzlichen Straftaten wie Körperverletzung oder Betrug.

Wenn Sie während des Insolvenzverfahrens neue Schulden machen, so müssen Sie diese auch begleichen. Diese sind von der Restschuldbefreiung nicht umfasst. Es empfiehlt sich daher, während dieser Zeit keine neuen unnötigen Verbindlichkeiten einzugehen, weil diese den Schuldenabbau gefährden können und dem eigentlichen Ziel der Verbraucherinsolvenz entgegenstehen – dem Neubeginn eines schuldenfreien Lebens.

Regelinsolvenz und Verbraucherinsolvenz: Welcher Unterschied besteht zwischen den Verfahren?

Zwischen den beiden Verfahren bestehen erhebliche Unterschiede:

- Während das Verbraucherinsolvenzverfahren eben nur Verbrauchern offensteht, müssen alle anderen Schuldner das Regelinsolvenzverfahren durchlaufen.

- Anders als bei der Regelinsolvenz wird die Verbraucherinsolvenz nur dann eröffnet, wenn die außergerichtliche Einigung mit den Gläubigern gescheitert ist.

- Die Kosten für das Regelinsolvenzverfahren sind gewöhnlich höher als bei der Privatinsolvenz.

Gemeinsam ist beiden Verfahren, dass für natürliche Personen (nicht aber für Unternehmen) am Ende die Möglichkeit der Restschuldbefreiung besteht.

Regelinsolvenz oder Verbraucherinsolvenz: Was ist besser?

Die Frage lässt sich so pauschal nicht beantworten. Beide Verfahren haben ihre Vor- und Nachteile. Während die Insolvenzordnung für die Verbraucherinsolvenz zwingend einen außergerichtlichen Einigungsversuch vorschreibt, kann die Regelinsolvenz sofort beantragt werden. Geschäftsführer einer insolventen GmbH müssen sogar unverzüglich Insolvenz anmelden, wenn sie sich nicht strafbar machen wollen. Eine solche Pflicht gibt es bei der Privatinsolvenz nicht.

Auf der anderen Seite wiederum ist das Verbraucherinsolvenzverfahren ein vereinfachtes Verfahren, während die Regelinsolvenz eher eine umfangreiche und langwierige Angelegenheit ist.

Video: Was ist die Privatinsolvenz?

(37 Bewertungen, Durchschnitt: 3,70 von 5)

(37 Bewertungen, Durchschnitt: 3,70 von 5)

hallo, habe vor 2 Wochen den Antrag auf Restschuldbefreiung nach 3 Jahren und mind. 35 % gezahlte Leistungen (habe 71 % zurückgezahlt).

Falls mein Antrag abgelehnt wird,, hätte ich März 2023 meine Gesamtschulden getilgt.Was für einen Weg muss ich einschreiten, um dann aus der Verbraucherinsolvenz heraus zu kommen.

Danke im voraus für eine Antwort.