Das Wichtigste zum SCHUFA-Score

Ein guter Bonitätsscore liegt bei 95 oder höher. Wann der Wert von Bedeutung ist, erfahren Sie hier.

Die meisten Deutschen haben einen SCHUFA-Score zwischen 89 und 99. Diese Tabelle zeigt, welche Bedeutung welcher Wert jeweils hat.

Ein Scorewert bei der SCHUFA in Höhe von 80 bis 90 bedeutet ein deutlich erhöhtes bis hohes Risiko eines Zahlungsausfalls.

Liegt Ihr Score bei unter 90, dann wird dieser als eher schlecht bewertet, da hier das Risiko eines Zahlungsausfalls als erhöht eingeschätzt wird. Es gibt aber auch Möglichkeiten, den SCHUFA-Score zu verbessern.

Inhalt

Welche Bedeutung hat der SCHUFA-Score?

Die Wirtschaftsauskunftei SCHUFA speichert bestimmte Daten von Unternehmen und Privatpersonen. Anhand dieser Informationen ermittelt sie, wie kreditwürdig jemand ist – also ob der Vertragspartner dazu in der Lage und auch willens ist, seinen Zahlungsverpflichtungen nachzukommen.

In diesem Zusammenhang gibt der sogenannte SCHUFA-Score an, wie es um die Bonität eines Kreditnehmers, Käufers etc. bestellt ist.

Beispielsweise hat der SCHUFA-Score hat eine Bedeutung, wenn Sie einen Kredit aufnehmen möchten. Eine schlechte Bonität kann dazu führen, dass Ihre Anfrage von der Bank abgelehnt wird. Ein niedriger Score-Wert bei der SCHUFA kann außerdem dazu führen, dass Sie nicht auf Rechnung einkaufen können, keinen Mobilfunkvertrag erhalten oder die Traumwohnung nicht mieten können.

Welche unterschiedlichen Scores gibt es?

Es werden zwei unterschiedliche Arten von SCHUFA-Scores voneinander unterschieden: der Basisscore und die Branchenscores. Letztere gibt es für unterschiedliche Branchen, beispielsweise für den Versandhandel, Banken und Telekommunikationsunternehmen.

Da diese Branchen jeweils unterschiedliche Bedürfnisse haben, unterscheiden sich die Scorewerte für eine einzelne Person. So stellen etwa Banken bei der Vergabe von Immobilienkrediten höhere Ansprüche an die Kreditwürdigkeit einer Person als Telekommunikationsunternehmen beim Abschluss eines Handyvertrags. Grundsätzlich liegt der von der SCHUFA ermittelte Scorewert zwischen 0 und 9.999. Dabei bedeutet ein höherer Wert eine bessere Bonität.

Am bekanntesten ist bei Verbrauchern aber wohl der Basisscore, der in der Alltagssprache meist einfach als SCHUFA-Score bezeichnet wird. Dieser ist nicht auf eine besondere Branche zugeschnitten, sondern gibt einen allgemeinen Überblick darüber, wie hoch die Wahrscheinlichkeit ist, dass Sie eine offene Forderung bezahlen können und werden.

Ihren Basisscore, den wir folgend als SCHUFA-Score bezeichnen, erfahren Sie, wenn Sie eine Eigenauskunft einholen. Unternehmen, die mit der SCHUFA zusammenarbeiten, wird dieser nicht mitgeteilt. Ihnen wird dann der jeweils passende Branchenscore zur Verfügung gestellt.

Was ist ein guter SCHUFA-Score?

Der SCHUFA-Basisscore liegt zwischen 0 und 100. Je höher der Wert ist, desto höher ist die Wahrscheinlichkeit, dass die Person ihren Zahlungsverpflichtungen nachkommt.

Beträgt der Bonitätsscore beispielsweise 98, so bedeutet dies, dass die Wahrscheinlichkeit, dass die betreffende Person die offene Rechnung, die Kreditraten etc. zahlen wird, bei 98 Prozent liegt.

Der höchste Wert von 100 ist jedoch nur ein theoretischer. Das liegt daran, dass ein Zahlungsausfall auch bei finanziell sehr verlässlichen Personen immer möglich ist – etwa, weil jemand den Arbeitsplatz verliert oder schwer krank wird.

Was bedeutet dabei Ihr eigener SCHUFA-Score? Die folgende Tabelle zeigt es:

| Score-Wert | Gefahr eines Zahlungsausfalls |

|---|---|

| > 97,5 % | Sehr gering |

| 95 - 97,5 % | Gering bis überschaubar |

| 90 - 95 % | Zufriedenstellend bis erhöht |

| 80 - 90 % | Deutlich erhöht bis hoch |

| 50 - 80 % | Sehr hoch |

| < 50 % | Sehr kritisch |

Welcher SCHUFA-Score ist gut? Laut der obenstehenden Tabelle ist ein Wert ab 95 als gut zu bezeichnen. Übrigens: Der SCHUFA-Score liegt im Durchschnitt in Deutschland zwischen 89 und 99.

In diesem Video erfahren Sie, was eine Schuldenberatung macht!

Wie wird der Scorewert von der SCHUFA ermittelt?

Die SCHUFA arbeitet mit vielen unterschiedlichen Unternehmen zusammen, die ihr verschiedene Informationen, die das Zahlungsverhalten von Personen betreffen, zur Verfügung stellen. Dazu gehören etwa Daten zu laufenden Leasingverträgen, nicht bezahlten Rechnungen oder Raten, neu eröffneten Konten oder Kreditanfragen.

Zusätzlich holt die SCHUFA auch selbst Informationen ein, beispielsweise aus dem Schuldnerverzeichnis und anderen öffentlichen Quellen. Melden Sie beispielsweise die Insolvenz an, wird dies von der SCHUFA gespeichert.

Aus all diesen Daten ermittelt die Auskunftei den SCHUFA-Score, der alle drei Monate aktualisiert wird. Wie genau die Berechnung erfolgt, teilt das Unternehmen jedoch nicht mit. Dies begründet es damit, dass eine Veröffentlichung den Weg für Manipulationen von außen öffnen würde.

Wie schnell erholt sich der SCHUFA-Score?

Die SCHUFA speichert sowohl positive als auch negative Daten. Zahlen Sie Rechnungen beispielsweise immer pünktlich, wirkt sich dies positiv auf Ihren von der SCHUFA ermittelten Score-Wert aus. Kommen Sie Ihren Zahlungsverpflichtungen hingegen nicht nach, verschlechtert sich der Score.

Das bedeutet jedoch nicht, das dies für Betroffene immer so bleibt. Der Branchen- sowie Basisscore bei der SCHUFA kann sich nämlich auch erholen. Bestimmte Negativeinträge werden nämlich nach einem bestimmten Zeitraum gelöscht.

Seit Ende März 2023 gilt, dass Informationen über eine erfolgte Restschuldbefreiung nach einer Privatinsolvenz bereits nach 6 Monaten anstatt 3 Jahren gelöscht werden müssen. Das soll dafür sorgen, dass ehemalige Insolvenzschuldner nicht mehr so lange durch einen negativen SCHUFA-Score wirtschaftlich beeinträchtigt werden.

Nach einem Jahr werden Kreditanfragen gelöscht. Haben Sie einen Kredit abbezahlt, erfolgt die Löschung drei Jahre später. Gleiches gilt, wenn Sie Schulden hatten und die betreffende offene Forderung dann doch beglichen haben. Auch in diesem Fall verbessert sich Ihr SCHUFA-Score nach der Erledigung nach Ablauf von drei Jahren.

Zusätzlich werden Einträge in das Schuldnerverzeichnis nach drei Jahren gelöscht – etwa, wenn Sie die Vermögensauskunft abgeben mussten.

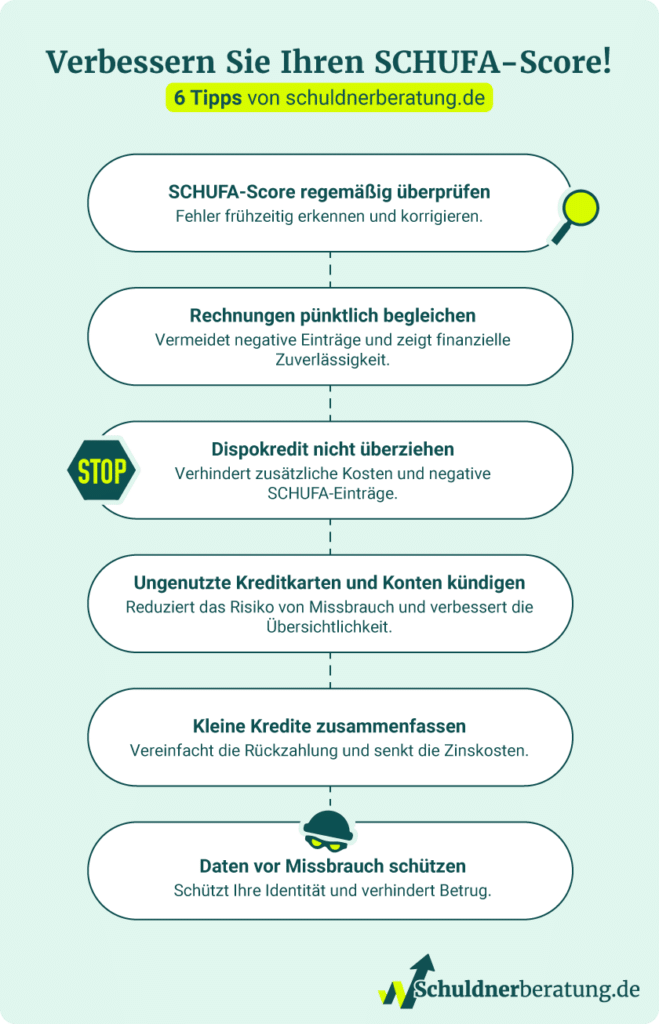

Wie können Sie Ihren SCHUFA-Score verbessern?

Ein schlechter SCHUFA-Sore kann weitreichende Auswirkungen haben – etwa, wenn Sie den dringend benötigten Kredit nur zu unvorteilhaften Konditionen erhalten oder die Bank Ihren Antrag sogar gänzlich ablehnt.

Vor diesem Hintergrund fragen sich viele Personen, ob es möglich ist, den Scorewert zu verbessern. Die gute Nachricht lautet: Ja, das ist möglich. Beachten Sie dazu die folgenden Tipps:

- Zahlen Sie Rechnungen, Kreditraten etc. immer pünktlich.

- Offene Schulden sollten Sie so schnell wie möglich abbezahlen.

- Sie sollten nicht zu viele Girokonten besitzen. Haben Sie ungenutzte Konten, die Sie vor nicht allzu langer Zeit eröffnet haben, sollten Sie diese kündigen.

- Gleiches gilt für Kreditkarten. Nutzen Sie zu viele, wirkt sich dies negativ auf den SCHUFA-Score aus.

- Können Sie Ihren finanziellen Verpflichtungen nicht pünktlich nachkommen, sollten Sie sich zeitnah mit dem betreffenden Gläubiger in Verbindung setzen, um eine Lösung zu finden. Bieten Sie ihm etwa eine Ratenzahlung an oder lässt er sich auf eine Stundung ein, kann ein negativer SCHUFA-Eintrag unter Umständen verhindert werden. Möchten Sie wissen, wie Sie am besten Ihre Schulden abbauen können? Im Rahmen einer kostenlosen und unverbindlichen Erstberatung auf www.schuldenanalyse-kostenlos.de ** erfahren Sie, welche Optionen Sie haben.

Gut zu wissen: Falsche oder veraltete Informationen, die Ihren SCHUFA-Score negativ beeinflussen, muss die Wirtschaftsauskunftei sofort löschen bzw. berichtigen. Aus diesem Grund sollten Sie regelmäßig die über Sie gespeicherten Daten überprüfen. Finden Sie Fehler, müssen Sie sich direkt an die SCHUFA wenden und eine Löschung bzw. Berichtigung der Informationen fordern.

Infografik: So verbessern Sie Ihren SCHUFA-Score!

SCHUFA-Auskunft einholen: Welchen Score haben Sie?

Wie kann ich meinen SCHUFA-Score einsehen und erfahren, welche Daten gespeichert sind? Zum einen bietet die Auskunftei verschiedene kostenpflichtige Optionen an, mit denen Sie beispielsweise jederzeit online Einsicht in relevante Daten haben.

Zum anderen gibt es aber auch die sogenannte Datenkopie nach Art. 15 der Datenschutz-Grundverordnung (DSGVO), über die Sie den SCHUFA-Score abfragen können – sogar kostenlos. Dazu ist die SCHUFA gesetzlich verpflichtet.

Möchten Sie die kostenlose Selbstauskunft einholen, finden Sie auf der Website der Auskunftei ein entsprechendes Formular. Um sich zu identifizieren, müssen Sie zusätzlich eine Kopie der Vorder- und Rückseite Ihres Personalausweises hochladen.

Im Video: Alles zur SCHUFA zusammengefasst

(46 Bewertungen, Durchschnitt: 4,07 von 5)

(46 Bewertungen, Durchschnitt: 4,07 von 5)