Das Wichtigste zum Thema „SCHUFA-Score verbessern“

Ein SCHUFA-Score von 93 bedeutet, dass das Risiko eines Zahlungsausfalls zufriedenstellend bis erhöht ist. Das ist akzeptabel und heißt, dass Kunden ihre Verbindlichkeiten in der Regel zuverlässig erfüllen, dass aber in Ausnahmefällen Zahlungsausfälle möglich sind, wobei Kunden offene Forderungen gewöhnlich bezahlen.

Das Wichtigste ist es wohl, zu viele Schulden zu vermeiden, z. B. in Form von übermäßigen Ratenkäufen, und offene Forderungen umgehend zu bezahlen. Wenn Sie jedoch bspw. einen Kredit vereinbarungsgemäß zurückzahlen, wird sich Ihr SCHUFA-Score wieder verbessern, weil Sie damit zeigen, dass Sie in finanzieller Hinsicht vertrauenswürdig sind.

Das hängt unter anderem davon ab, welcher Eintrag sich auf den Score auswirkt. Wenn ein Verbraucher bspw. viele offene Ratenkredite bei Onlinehändlern zu laufen hat, dann wird sich der Wert erst verbessern, wenn er diese Kreditschulden Schritt für Schritt abbezahlt hat.

Inhalt

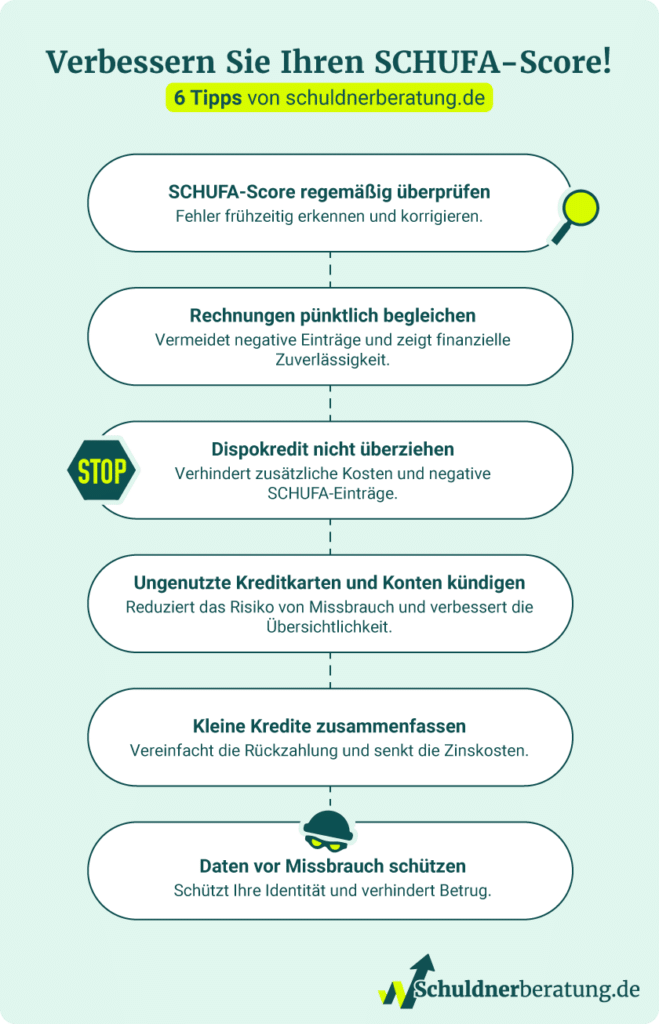

Infografik: So verbessern Sie Ihren SCHUFA-Score!

Tipp Nr. 1: Erst SCHUFA-Auskunft einholen, dann Score verbessern

Der erste Schritt, um Ihren SCHUFA-Score zu verbessern, ist, dass Sie eine entsprechende Auskunft einholen und alle Daten überprüfen, die die Auskunftei zu Ihrer Person gespeichert hat. Denn möglicherweise sind dort falsche oder veraltete Informationen hinterlegt, die Ihren Score negativ beeinflussen.

Einmal in Jahr können Sie bei der SCHUFA eine kostenlose Datenkopie nach Art. 15 DSGVO anfordern. Darin sind alle Informationen aufgelistet, die die SCHUFA zu Ihrer Person erfasst hat. außerdem beinhaltet die Datenkopie den sogenannten SCHUFA-Basisscore.

Wichtig: Als Alternative bietet Ihnen die Auskunftei z. B. eine kostenpflichtige Bonitätsauskunft. Darin sind ebenfalls all Ihre personenbezogenen Daten angegeben. Anstelle des Basisscores finden Sie hier einen Orientierungswert.

SCHUFA-Score verbessern: Welcher Wert ist gut?

Wenn Sie Ihren SCHUFA-Basisscore verbessern möchten, müssen Sie wissen, dass die SCHUFA Ihre Bonität umso besser beurteilt, je höher Ihr Basisscore ausfällt:

| Score-Wert | Gefahr eines Zahlungsausfalls |

|---|---|

| > 97,5 % | Sehr gering |

| 95 - 97,5 % | Gering bis überschaubar |

| 90 - 95 % | Zufriedenstellend bis erhöht |

| 80 - 90 % | Deutlich erhöht bis hoch |

| 50 - 80 % | Sehr hoch |

| < 50 % | Sehr kritisch |

Bei dem Orientierungswert in der kostenpflichtigen Bonitätsauskunft gilt hingegen folgende Skala, nach der Ihre Bonität umso besser ist, je niedriger der Score:

| Score-Wert | Gefahr eines Zahlungsausfalls |

|---|---|

| 100 - 199 | Keine Informationen zu Zahlungsstörungen, geringes Risiko |

| 200 - 299 | Keine Informationen zu Zahlungsstörungen, leicht erhöhtes Risiko |

| 300 - 499 | Keine Informationen zu Zahlungsstörungen, stark erhöhtes Risiko |

| 500 | Informationen zu Zahlungsstörungen vorhanden |

| 600 | Informationen aus öffentlichen Schuldnerverzeichnissen vorhanden |

Wir erklären euch in einem kurzen Video, was eine Schuldnerberatung macht!

Tipp Nr. 2: Fehlerhafte und veraltete Einträge löschen lassen

Prüfen Sie Ihre SCHUFA-Auskunft genau – mithilfe der folgenden Checkliste:

- Stimmen Ihre personenbezogenen Daten, wie Name, Anschrift, Geburtsdatum etc.?

- Sind Forderungen gespeichert, die Sie bereits bezahlt haben?

- Hat das jeweilige Unternehmen (z. B. Onlinehändler) Ihre Daten korrekt an die SCHUFA weitergeleitet, insbesondere Verträge, Höhe der Forderung, Ihr Zahlungsverhalten?

- Sind alle Daten aktuell?

- Hat das Unternehmen Sie vor der Eintragung über die Weitergabe Ihrer Daten an die SCHUFA informiert?

Wenn Ihnen Fehler auffallen oder Sie veraltete Daten finden, melden Sie diese bei der Auskunftei und fordern Sie eine Korrektur, um Ihren SCHUFA-Score zu verbessern. Legen Sie gegebenenfalls Belege als Kopie bei.

Wichtig: Die SCHUFA muss nicht nur Daten löschen, die Sie Ihrer Person fälschlicherweise zugeordnet hat, sondern sie ist auch verpflichtet, unberechtigte Einträge, wie z. B. bestrittene Forderungen sowie Daten nach Fristablauf zu löschen. Sollte sich die Auskunftei weigern, hilft unter Umständen ein Rechtsanwalt.

Tipp 3: Offene Forderungen pünktlich begleichen

Wer SCHUFA-Score und Bonität verbessern möchte, sollte offene Verbindlichkeiten pünktlich begleichen und Mahnungen vermeiden. Oder Sie nutzen Daueraufträge und Lastschriftverfahren, um eine pünktliche Zahlung sicherzustellen.

Offene Forderungen führen erst dann zu einem negativen SCHUFA-Eintrag, wenn der Schuldner diese trotz mehrfacher Mahnung nicht bezahlt. Ein solches Verhalten wirkt sich sogar sehr stark auf den Score aus. In einem solchen Fall wird sich der SCHUFA-Score erst verbessern, wenn der Schuldner diese Schulden vollständig bezahlt hat.

Sollten Sie einmal nicht in der Lage sein, eine Forderung rechtzeitig zu bezahlen, informieren Sie Ihren Gläubiger und schildern Sie ihm Ihre (Not-)Situation. Machen Sie ihm auch klar, dass Sie die Forderung begleichen möchten, dies aber momentan nicht können. Möglicherweise räumt er ihnen aus Kulanz eine längere Zahlungsfrist ein oder akzeptiert eine Ratenzahlung.

Suchen Sie sich im Zweifel auch rechtzeitig professionelle Hilfe bei einer Schuldnerberatung. Die Berater helfen Ihnen bei der Schuldenregulierung, sodass Sie weitere Negativ-Einträge wie gerichtliche Mahnverfahren vermeiden.

Übrigens: Eingetragene bezahlte Forderungen löscht die SCHUFA nicht sofort, aber sie kennzeichnet sie als „erledigt“. Für erledigte Forderungen, z. B. für vollständig abbezahlte Kredite, gilt eine Löschfrist von drei Jahren.

Tipp 4: Viele Kleinkredite vermeiden

Wer zu viele Ratenkredite bzw. Ratenkäufe auf einmal abschließt, schränkt damit seinen finanziellen Spielraum erheblich ein und kann unvorhergesehene zusätzliche Verbindlichkeiten schlechter oder gar nicht mehr stemmen.

Dadurch sinkt der SCHUFA-Score häufig, insbesondere wenn ein Verbraucher zeitnah mehrere Kredite nacheinander abschließt.

Zahlt er den Kredit bzw. die Raten im Laufe der Zeit zurück, so wird sich auch sein SCHUFA-Score wieder verbessern. Denn er zeigt damit, dass er seine Verbindlichkeiten zuverlässig erfüllt und deshalb ein zuverlässiger Kunde für Unternehmen und Banken ist.

Tipp 5: Überflüssige Girokonten und Kreditkarten kündigen

Zu viele Girokonten und Kreditkarten erwecken unter Umständen den Anschein finanzieller Schwierigkeiten, denn:

- Wer mehrere Girokonten nutzt, könnte theoretisch bei jedem Konto einen Dispokredit nutzen und sich dadurch schneller und häufiger verschulden. Für die Banken wächst damit das Risiko eines Zahlungsausfalls.

- Auch Kreditkarten sind in der Regel mit einem bestimmten Verfügungsrahmen verbunden. Wer diesen bei mehreren Kreditkarten voll ausreizt, übersteigt damit unter Umständen seine finanzielle Belastbarkeit – auch das ist riskant für die Banken.

Faktoren, die den SCHUFA-Score verbessern können:

- Ein bis zwei Kreditkarten beeinflussen den Score-Wert mitunter positiv, weil sie eine Art Vertrauensbeweis seitens der Bank darstellen.

- Auch ein altes Girokonto, das schon über viele Jahre besteht, wirkt sich positiv aus, weil Sie als Bankkunde damit Ihre finanzielle Zuverlässigkeit unter Beweis stellen.

- Überflüssige Konten und Karten sollten Sie hingegen eher kündigen, um Ihren Basisscore bei der SCHUFA zu verbessern.

SCHUFA-Score verbessern: Dauer

Verbraucher, die ihren SCHUFA-Wert verbessern wollen, brauchen dafür etwas Geduld, weil der Basisscore nicht von heute auf morgen steigen wird.

Fehlerhafte Eintragungen lassen sich wahrscheinlich schneller beheben als viele offene Forderungen, die sich negativ auf den Score-Wert auswirken. Wer seine Kreditraten und Schulden hingegen pünktlich und zuverlässig bezahlt, steigert damit auch Schritt für Schritt seinen Score.

Im Video: Die SCHUFA erklärt

(32 Bewertungen, Durchschnitt: 4,59 von 5)

(32 Bewertungen, Durchschnitt: 4,59 von 5)